La reforma tributaria, presentada por el Poder Ejecutivo de la Nación y promulgada a fines de Diciembre pasado, introduce la gravabilidad en el impuesto a las ganancias y en un impuesto celular de la renta financiera de fuente argentina de las personas humanas residentes en nuestro país en distintas alternativas de inversión en títulos argentinos que se encontraban exentas.

- Introducción

El 29 de Diciembre de 2017 el Presidente de la Nación promulgó la Ley N° 27.430 mediante el Decreto N°1112/2017 (“Ley de Reforma de Tributaria”), sancionada por el Senado de la Nación dos días antes.

Si bien la Ley de Reforma Tributaria ha sido sancionada, aún no ha sido reglamentada por el Poder Ejecutivo de la Nación (“PEN”).

La Ley de Reforma Tributaria, modificatoria de la Ley de impuesto a las ganancias (“LIG”), grava la renta financiera de aquellas personas humanas y sucesiones indivisas residentes en nuestro país. Anteriormente, la LIG preveía una exención para aquellas operaciones de compraventa y disposición de valores que coticen bajo oferta pública, incluyendo acciones, títulos públicos, bonos, entre otros.

Los cambios introducidos van en línea con legislaciones de países como Estados Unidos, Reino Unido, Alemania, Holanda y Canadá, entre otros, que ya prevén la gravabilidad de cierta renta financiera. No obstante, el contexto difiere del argentino, donde se carece de estabilidad monetaria y el índice de ahorro por parte de los particulares y de acceso de las empresas al mercado resulta bajo en comparación con otras jurisdicciones.

La procedencia de la gravabilidad de las rentas financieras por razones de equidad no resulta tan clara como se pretende. Hay varias objeciones tanto teóricas como técnicas:

- En muchos casos grava el ahorro que proviene de rentas que ya han tributado el impuesto con lo cual se genera un doble impuesto a las ganancias.

- Se encarece el endeudamiento como consecuencia de la traslación, aunque sea parcial, del impuesto.

- Se altera la neutralidad entre distintos tipos de rentas (por ejemplo entre acciones que permanecen exentas y títulos gravados) y entre distintos tipos de sujetos (hay exenciones que permanecen para sujetos del exterior y no para sujetos argentinos.

- Principales modificaciones

- Exención de ganancia por enajenación de acciones de personas humanas

Hasta fines del año pasado, los resultados provenientes de operaciones de enajenación o disposición de participaciones sociales, títulos, bonos y demás valores obtenidos por personas humanas y sucesiones indivisas radicadas en el país estaban exentos del impuesto a las ganancias, siempre que cotizaran en bolsas o mercados de valores y tuvieran autorización de oferta pública, conforme lo establecido por el Art. 20 inc. w) de la LIG.

La reforma introducida modifica el citado artículo y establece que únicamente quedarán exentos los resultados provenientes de operaciones de compraventa, cambio, permuta o disposición de acciones, valores representativos de acciones y certificados de depósito de acciones que se realicen a través de bolsas o mercados de valores autorizados por la Comisión Nacional de Valores.

Respecto a los valores representativos de acciones (ADRs) y certificados de depósito de acciones (CEDEARs), con la nueva redacción quedaron resueltas las inquietudes sobre su tratamiento, confirmando que para el caso de personas humanas y sucesiones indivisas los resultados provenientes de operaciones de compraventa, cambio, permuta o disposición de CEDEARs quedan exentos, mientras que los ADRs quedan exentos únicamente si se canjean por acciones argentinas.

- Exención para ganancia proveniente de enajenación de títulos valores para no residentes

La Ley de Reforma Tributaria condiciona la aplicación de esta exención a los beneficiarios del exterior, en la medida que residan en y los fondos no provengan de jurisdicciones no cooperantes, entendido éstos como aquellos países o jurisdicciones que no tengan vigente con la República Argentina un acuerdo de intercambio de información en materia tributaria o un convenio para evitar la doble imposición internacional con cláusula amplia de intercambio de información. Asimismo se considerarán como no cooperantes aquellos países que, teniendo vigente un acuerdo con los alcances definidos en el párrafo anterior, no cumplan efectivamente con el intercambio de información. De acuerdo a la Ley de Reforma Tributaria, el PEN elaborará un listado de las jurisdicciones no cooperantes.

Se amplía también la exención para éstos respecto a títulos públicos emitidos por el Estado Nacional, Provincial, Municipales o de la Ciudad Autónoma de Buenos Aires, obligaciones negociables y valores representativos de acciones o certificados de depósito de acciones y demás valores siempre que tales valores hayan sido emitidos por entidades domiciliadas o radicadas en Argentina.

- Impuesto cedular

- Rendimiento por la colocación de capital en valores

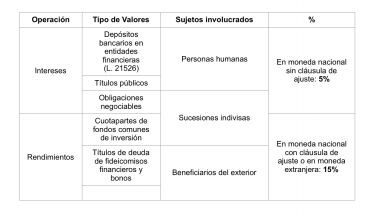

La ganancia neta de fuente argentina obtenida por personas humanas y sucesiones indivisas derivada de resultados en concepto de intereses, producto de la colocación en depósitos bancarios o intereses en depósitos a plazo efectuados en entidades financieras, títulos públicos, obligaciones negociables, cuotapartes de fondos comunes de inversión, títulos de deuda de fideicomisos financieros, bonos y demás valores, quedará alcanzada por el impuesto a la alícuota de 5% en caso de que se trate de moneda nacional sin cláusula de ajuste, o el 15% en el caso de moneda nacional con cláusula de ajuste o en moneda extranjera.

Se establece que la alícuota del 5% podrá ser incrementada por el PEN y que lo dispuesto también será aplicable para beneficiarios del exterior que no residan en y los fondos invertidos no provengan de jurisdicciones no cooperantes.

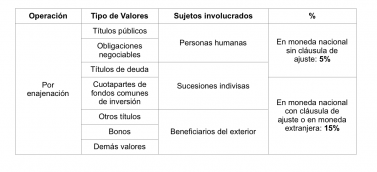

La ganancia neta de fuente argentina de las personas humanas y sucesiones indivisas, derivada de resultados provenientes de operaciones de enajenación de valores, queda sujeta a la alícuota del 5% si se trata de valores emitidos en moneda nacional sin cláusula de ajuste, o el 15% si tuviera previsto cláusula de ajuste o se hubiera emitido en moneda extranjera.

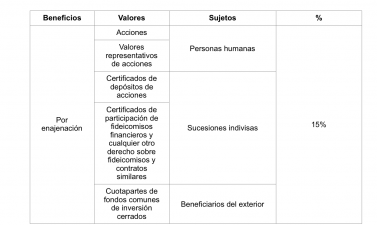

Para el caso de acciones, valores representativos y certificados de depósitos de acciones y demás valores, certificados de participación de fideicomisos financieros y cualquier otro derecho sobre fideicomisos y contratos similares y cuotapartes de condominio de fondos comunes de inversión, se establece la alícuota del 15% a menos que sus activos sean acciones cuyo rendimiento se encuentra exento.

Artículos

Carey

opinión

ver todosAldana R. Schiavi

Ferrere Abogados

Ojam Bullrich Flanzbaum

detrás del traje

Nos apoyan