El objetivo de este artículo es hacer un breve repaso de la jurisprudencia actual en relación a la posibilidad que tienen las empresas locales de deducir de su balance impositivo aquellos gastos en los que incurrieron a los fines de obtener el cobro de un dividendo, el cual -recordemos- tiene carácter de ganancia “no computable” para estos sujetos.

Este asunto ha generado múltiples controversias entre el Fisco y los contribuyentes y, al día de hoy, la jurisprudencia -aunque mayoritariamente se inclina por admitir la deducción plena de tales gastos- no es unánime.

1. La normativa aplicable en relación a la deducción de gastos

Como comentario preliminar, debemos mencionar que, a los fines de la determinación de la ganancia gravada, la Ley de Impuesto a las Ganancias (T.O. 2019, la “LIG”) establece un sistema dual dependiendo de la persona que obtenga el ingreso: (i) las personas humanas y sucesiones indivisas están sujetas a impuesto por los ingresos que obtienen en forma habitual y siempre que la fuente de tales ingresos se mantenga en el tiempo; y (ii) las personas jurídicas y empresas (los “sujetos empresa”) están sujetas a impuesto por cualquier ingreso que obtengan durante el año fiscal, sin que sea relevante la habitualidad de tal ingreso o la permanencia de la fuente.

Así las cosas, en términos generales, todas las ganancias que obtiene un sujeto empresa están sujetas a impuesto, salvo ciertas excepciones enumeradas en la propia LIG.

En tal sentido, debemos mencionar que el artículo 68 de la LIG dispone que los dividendos que recibe un sujeto empresa por su participación en otra compañía local resultan una ganancia “no computable” a los fines impositivos.

Por su parte, las personas humanas se encuentran sujetas a un impuesto cedular específico del 7% por los dividendos que reciban como accionistas de compañías locales, el cual es retenido e ingresado al Fisco, con carácter de pago único y definitivo, por la compañía que distribuye tal rendimiento.

En relación a la deducción de gastos, los artículos 23 y 83 de la LIG establecen como regla general que son deducibles a los fines fiscales todos los gastos necesarios para obtener una ganancia gravada o, en su caso, mantener y conservar la fuente generadora de tales ganancias.

Al respecto, el artículo 23 aclara que “En ningún caso serán deducibles los gastos vinculados con ganancias exentas o no comprendidas en este impuesto.”

Por su parte, el artículo 83, en la misma línea, dispone: “Los gastos cuya deducción admite esta ley, con las restricciones expresas contenidas en ella, son los efectuados para obtener, mantener y conservar las ganancias gravadas por este impuesto y se restarán de las ganancias producidas por la fuente que las origina. Cuando los gastos se efectúen con el objeto de obtener, mantener y conservar ganancias gravadas, exentas y/o no gravadas, generadas por distintas fuentes productoras, la deducción se hará de las ganancias brutas que produce cada una de ellas en la parte o proporción respectiva. Cuando medien razones prácticas, y siempre que con ello no se altere el monto del impuesto a pagar, se admitirá que el total de uno o más gastos se deduzca de una de las fuentes productoras.”

Como podemos ver, el art. 83 establece la siguiente regla:

- Los gastos vinculados integralmente con ganancias “gravadas” son deducibles en su totalidad por los sujetos empresa.

- Los gastos vinculados a ganancias “exentas” y/o “no gravadas” no son deducibles.

- Los gastos vinculados indistintamente a la obtención de ganancias “gravadas”, “exentas” y/o “no gravadas” son deducibles solo en la proporción que se vincule a ganancias gravadas (conforme a un sistema de prorrateo en función de las ganancias brutas de cada categoría).

Ahora bien, esta normativa no refiere expresamente a las ganancias “no computables”, como es el caso de los dividendos que reciben los sujetos empresa por su participación en otras sociedades locales.

No obstante, en relación a los gastos incurridos para la obtención de dividendos, por parte de sujetos empresa, el mismo artículo 68 de la LIG, después de sostener que: “Los dividendos … no serán computables por sus beneficiarios para la determinación de su ganancia neta.”, a párrafo seguido establece que: “A los efectos de la determinación de la misma [la ganancia neta] se deducirán —con las limitaciones establecidas en esta ley— todos los gastos necesarios para obtención del beneficio, a condición de que no hubiesen sido ya considerados en la liquidación de este gravamen.”

La pauta legal, entonces, pareciera ser clara: los gastos necesarios para la obtención de un dividendo por parte de un sujeto empresa, lo que importa una ganancia no computable, resultan deducibles de su balance impositivo. ¿Por qué es que entonces existe tanto conflicto en relación a esta materia? Veamos a continuación las posiciones del Fisco y de los contribuyentes.

2. Las controversias generadas en relación a la deducción de los gastos asociados al cobro de dividendos

Pese a la relativa claridad de la normativa descripta arriba, la deducción de los gastos asociados al cobro de dividendos por parte de sujetos empresa ha llevado a un sinfín de controversias entre los contribuyentes y el Fisco.

En tal sentido, el Fisco equipara a los ingresos “no computables”, como es el caso de los dividendos, a una renta “exenta o no gravada”, sosteniendo que la ley LIG permite la deducción únicamente de los gastos afectados a la obtención de ganancias gravadas “que sean computables” en el gravamen para el sujeto pasivo. La inexistencia de computabilidad provoca la improcedencia de la deducción de los gastos. Consecuentemente, a su criterio, las rentas no computables, exentas y no gravadas deben ser tratadas con alcance similar, disponiéndose el prorrateo de los gastos asociados a las mismas y no su deducción en forma plena.

Por su parte, los contribuyentes consideran los gastos efectuados para la obtención de “ingresos no computables” son plenamente deducibles. Esta categoría de ingresos tiene justamente la particularidad de que se admite la deducción total de los gastos necesarios para generarlos, a diferencia de los “ingresos exentos” y “no gravados”, respecto de los cuales la LIG obliga a impugnar los gastos necesarios para obtenerlos y/o a efectuar la regla del prorrateo. Si la intención del legislador hubiera sido sujetar al prorrateo a los gastos vinculados a ingresos “no computables”, lo habría dispuesto expresamente, incluyéndolos junto con la mención de las ganancias no gravadas o exentas en el art. 83 de la LIG. Por tanto, las rentas “no computables” están incluidas en el objeto del gravamen, y los gastos asociados a su generación resultan completamente deducibles.

3. La jurisprudencia actual

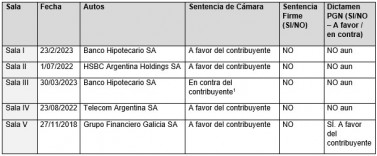

Planteadas ambas posturas, las distintas salas de la Cámara Nacional en lo Contencioso Administrativo Federal (“CNCAF”) tienen posiciones disimiles. Si bien en la mayoría de los casos se han inclinado por la posición del contribuyente, en algunos otros se ha confirmado la posición fiscal.

Actualmente, las salas I, II, IV y V de la CNCAF, con argumentos similares, se inclinan por convalidar la posición del contribuyente y admitir la deducibilidad plena de los gastos vinculados a la obtención de dividendos, considerados ganancias no computables, de acuerdo con la LIG.

Los principales fundamentos que sustentan la postura a favor de la plena deducibilidad son los siguientes:

- Que de la lectura de las normas se advierte, por un lado, que el legislador utilizó diferentes términos para calificar a las rentas obtenidas por las personas obligadas al pago del impuesto a las ganancias, a saber: “rentas gravadas”, “rentas no gravadas”, “rentas exentas” o “rentas no computables”; y, por otro lado, que, a efectos de la determinación del gravamen, el tratamiento concerniente a la deducción de los gastos vinculados con dichas rentas también es diferente. De ese modo, puede retenerse los siguientes conceptos:

- “Rentas gravadas”: Son los ingresos respecto de los cuales se verifican las condiciones establecidas en la definición del hecho imponible con arreglo a los artículos 1° y 2° de la LIG. Para la determinación del gravamen, son deducibles los gastos efectuados con el objeto de obtener, mantener y conservar la fuente generadora de esas rentas.

- “Rentas no gravadas”: son los ingresos que no poseen encuadramiento en la definición del hecho imponible y, por tanto, se encuentran al margen del impuesto. Consecuentemente, las erogaciones incurridas para generar esos ingresos no son deducibles a efectos de la determinación del gravamen.

- “Rentas exentas”: son los ingresos que si bien presentan las características del hecho imponible definido en los artículos 1° y 2° de la LIG, el Congreso Nacional decidió dispensarlos del pago del gravamen. Los gastos vinculados con este tipo de rentas no son deducibles; a efectos de la determinación del gravamen debe efectuarse el prorrateo de gastos previsto en el artículo 83.

- “Rentas no computables”: si bien se trata de ingresos gravados por el impuesto, la LIG dispone que no deben ser considerados a efectos de la liquidación del gravamen. Y en cuanto a los gastos vinculados con estas rentas, la LIG permite su deducción (artículo 68, segundo párrafo).

- Los “ingresos no computables” no son rentas que no han tributado el impuesto. Se caracterizan porque el impuesto fue tributado en cabeza de la empresa que distribuye los dividendos. De esta manera es posible afirmar que, si bien es cierto que los dividendos no son computables en la operación determinativa de la ganancia neta los sujetos que los perciben, ello no implica necesariamente que las ganancias recibidas por los accionistas no hayan sido -anteriormente- la causa material del pago del tributo por parte de quien tiene a su cargo la distribución de los referidos dividendos. Si se pretendiera impugnar los gastos relacionados con los “ingresos no computables” se configuraría a una situación de doble imposición sobre el mismo ingreso (en cabeza de la empresa que los distribuye y de la empresa que recibe el beneficio).

- Las sucesivas reformas legislativas han puesto de resalto la vinculación existente entre la renta ‘no computable’ y la deducibilidad de los gastos asociados. En consecuencia, es desacertado colegir (...) que la utilización de la terminología ‘no computable’ carece de efectos respecto de la deducibilidad de los gastos vinculados a ella. Por el contrario, es razonable concluir que el legislador incorporó una nueva categoría de renta y determinó el tratamiento aplicable a sus gastos asociados, a propósito de la existencia de ‘rentas exentas’ y ‘no alcanzadas’ y sus correspondientes disposiciones en materia de gastos (art. 23 y 83 de la LIG).

- Sólo las rentas “no gravadas” o “exentas” se encuentran mencionadas expresamente en la regla de “prorrateo de gastos” contemplada en el artículo 83 de la LIG. Las rentas “no computables” no solo no se encuentran mencionadas en el presupuesto de “prorrateo de gastos” establecido en esos artículos sino que, contrariamente, el segundo párrafo del artículo 68 de la LIG admite la deducción de todos los gastos necesarios para su obtención. Por consiguiente, la ratificación del criterio fiscal equivaldría a desoír y deslegitimizar la letra del artículo 68 de la LIG en cuanto dispone que “(...) se deducirán -con las limitaciones establecidas en esta ley- todos los gastos necesarios para obtención del beneficio”.

Por su parte, la Sala III de la CNCAF se inclina por convalidar la postura fiscal y rechazar la deducibilidad de los gastos vinculados a la obtención de dividendos. Los principales fundamentos que sustentan la postura en contra de la plena deducibilidad son los siguientes:

- Los ingresos no computables constituyen beneficios que, por regla general, se encuentran gravados, pero, como excepción, no se computan en la liquidación del gravamen del sujeto beneficiario.

- Que no se desconoce que la LIG, al diseñar el sistema de “determinación de la ganancia sujeta a impuesto” alude a los conceptos ganancia bruta, ganancia neta, ganancia gravada, ganancia no gravada, ganancia no comprendida y ganancia exenta; mencionando a la ganancia no computable, aparentemente por separado, al referir puntualmente a determinadas rentas obtenidas por las sociedades de capital.

- Visto así el cuadro, no se colige que estas últimas ganancias, al no computarse en la liquidación del gravamen –es decir, al no acrecentar la obligación tributaria–, admitan la deducción de los gastos afrontados para obtenerlas, toda vez que la relación de causalidad que vincula a ambos componente –ingresos y gastos– se encuentra conmovida, al no soportar el contribuyente la carga del impuesto a su respecto. Es que, en ningún caso, serán deducibles los gastos no vinculados con réditos no alcanzados por el impuesto a las ganancias

- Si bien no se desconoce que las ganancias no computables no se encuentran mencionadas expresamente en los artículos 23 y 83 de la ley del gravamen, tal circunstancia no le resta impulso a cuanto aquí se decide, habida cuenta de que, según la afianzada jurisprudencia de la Corte Suprema, no siempre es un método recomendable atenerse estrictamente a las palabras, ya que el espíritu que informa las disposiciones es lo que debe determinarse en procura de su aplicación racional, que a la vez que elimine el riesgo de un formalismo paralizante, permita a los jueces superar las posibles imperfecciones técnicas de la instrumentación legal y dar pleno efecto a la intención del legislador (cfr. CSJN, Fallos: 319:2678).

- A ello se agrega que la interpretación no puede prescindir de las consecuencias que se derivan de cada criterio, pues ellas constituyen uno de los índices más seguros para verificar su razonabilidad.

En definitiva, a modo de resumen:

4. Conclusión – La necesidad de una posición consolidada

Como pudimos ver a lo largo de este artículo, si bien la posición mayoritaria en las Salas de la CNCAF es la de aceptar la deducción plena de los gastos asociados al cobro de dividendos, esta posición aun no es unánime. Esta situación genera incertidumbre sobre una cuestión que, a este momento, ya debería estar zanjada (a nuestro criterio, a favor del contribuyente).

En este contexto, resultaría necesaria la convocatoria a un fallo plenario por parte de la CNCAF o un fallo de la Corte Suprema de Justicia de la Nación que siente una línea definitiva sobre la interpretación de esta cuestión.

Si bien a la fecha, no existen antecedentes de la Corte, el 17 de agosto de 2022, la Procuración General emitió un dictamen a favor de la posición del contribuyente en el marco de la causa “Recurso Queja Nº 1 – Ivax Argentina SA C/ Dirección General Impositiva s/ recurso directo de organismo externo”, la cual se encuentra actualmente a estudio del Máximo Tribunal. En la misma línea, el 14 de octubre de 2022, la Procuración General emitió dictamen en la causa “Grupo Financiero Galicia S.A. c/ Dirección General Impositiva s/ Recurso Directo De Organismo Externo”.

Citas

[1] En igual sentido, “Banco Mariva S.A.”. emitido el 29/11/2018.

Artículos

Dentons Jiménez de Aréchaga

opinión

ver todosFerrere Abogados

Ojam Bullrich Flanzbaum

Julia Villanueva

detrás del traje

Nos apoyan